Kudret Ayyıldır/GCM Yatırım: ‘TL Varlıklar İçin Gözler TCMB Kararlarında…’

Küresel piyasalar bir yandan jeopolitik risk temasında İsrail – İran gelişmesini değerlendirirken öbür yandan da yeni hafta dinamiklerinde Fed, BoE, BoJ ve SNB üzere kıymetli merkez bankalarının gelecek periyoda yönelik vereceği iletilere odaklanacaktır. Tabi içlerinden Fed hem ekonomik projeksiyonlarda izlenecek mümkün revizyonlar hem de birinci faiz indirimi Eylül ayında gerçekleşebilir mi sorusunun yanıtı için evvel beyanat sonra da Fed Başkanı Powell konuşmasını takip edecektir.

Küresel bu derece ağır bir tempo ile ilerlerken içeride Türkiye Cumhuriyet Merkez Bankası TCMB, Fed sonrası 19 Haziran Perşembe günü Para Siyaseti Kararlarını açıklayacaktır. Bu toplantıda piyasa oyuncuları faiz indirimine yönelik ipuçları arayacaktır.

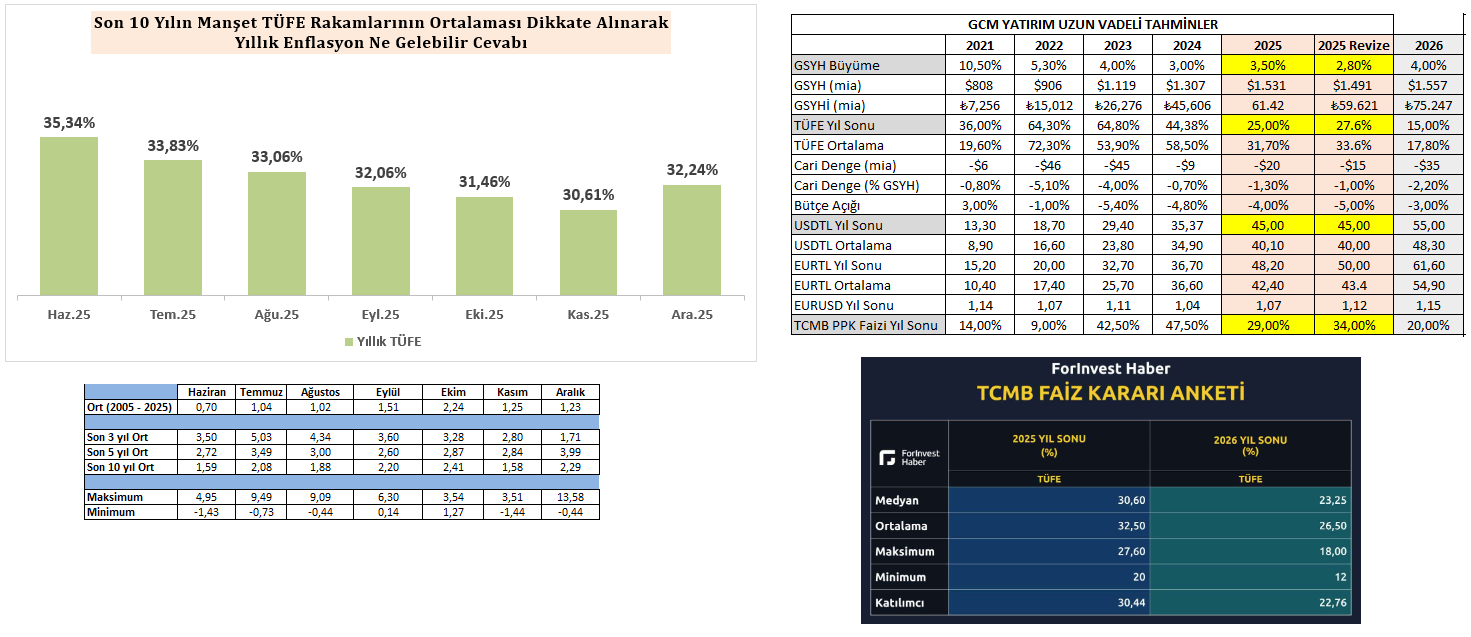

Piyasa beklentisine baktığımızda; ForInvest Haber’in gerçekleştirdiği TCMB Faiz anketinde, Haziran ayı toplantısına ait Medyan Beklenti; 1 hafta vadeli repo faiz oranının %46,00 düzeyinde sabit bırakılacağı istikametinde. GCM Yatırım Araştırma Departmanı olarak da bankanın bu toplantıda siyaset faizinde bir değişiklik yapmayacağını düşünüyoruz. Birinci faiz indirimi için de Temmuz ayında ve 300 baz puan indirim gerçekleşecek halde niyete sahibiz.

Piyasa iştirakçilerinin değerli bir çoğunluğu bu toplantıda rastgele bir değişim beklentisi içerisinde yer almasa da hassas bir devirde olmasından ötürü gerek siyaset faizi bilhassa de üst bandın siyaset faiz oranına revize edilmesine yönelik muhtemel bir aksiyona da şaşırmayacağını söyleyebiliriz. Bu sebeple de Para Siyaseti Kararları içerisinde yer alacak her cümle, piyasanın dikkatle takip edeceği başlıklar haline dönüşecektir. Saatler 14:15’i gösterdiğinde de XSpaces yayında karar sonrası mevzuya ait en şimdiki haliyle kanılarımızı ve yol haritamızı paylaşacağız.

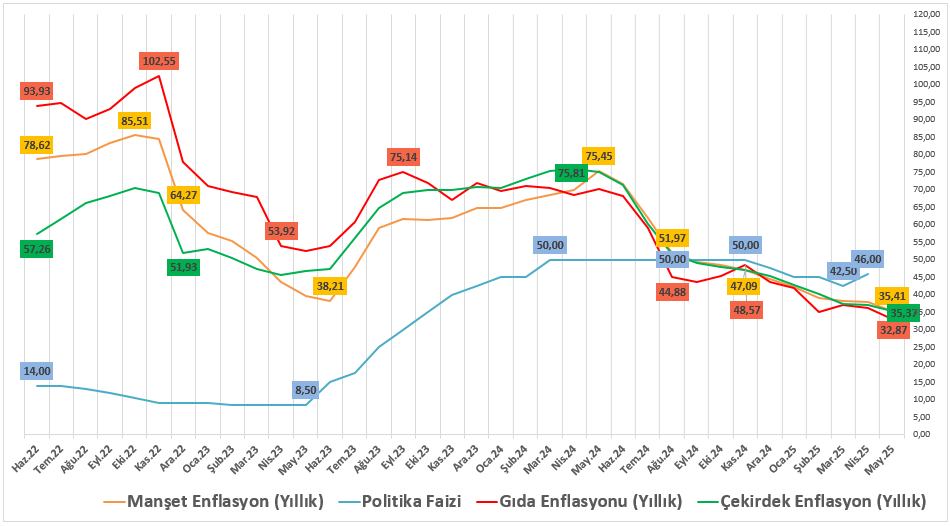

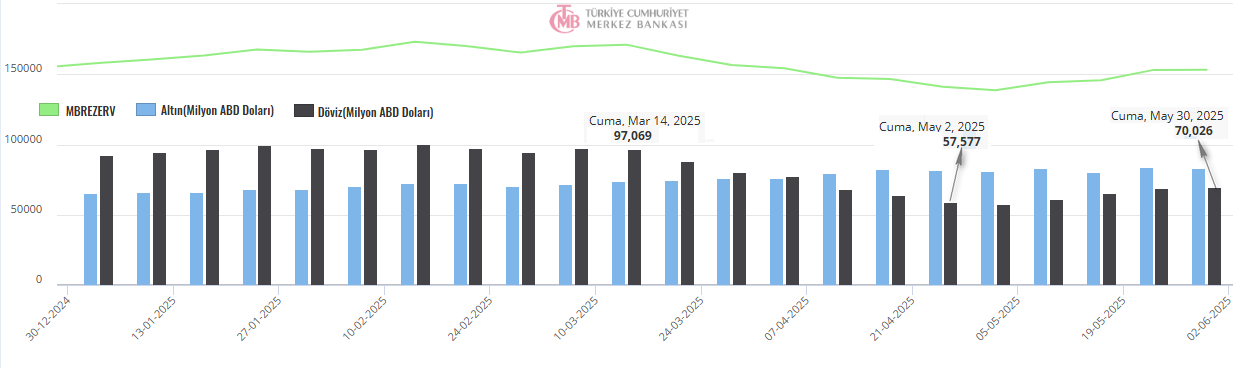

TCMB, para siyaseti kararlarını şekillendirirken piyasayı meşgul eden tüm dinamikleri bütünsel bir bakışta ele almaktadır. 19 Mart tarihindeki yurt içi siyasi gelişmeler bankanın enflasyona uyumlu bir formda faiz indirimi aksiyonunun bir süre ertelenmesini sağladı. Ek olarak siyasi gelişmelere bağlı olarak değişen göstergeler ışığında da orta bir toplantı ile üst bantta üst istikametli revizyon daha sonra da olağan toplantıda siyaset faizini %46’ya çıkartmıştı hatırlarsak. Bu süreçten sonra banka bir yandan rezerv biriktirmeye devam ederken başka yandan Dolar TL cephesinde bebek adımları ile oluşan yükseliş ve enflasyonda tüm gelişmelere karşın beklentilerden daha optimist sonuçların yer alması, bankaya ait beklentileri güçlendirdi. Bu açıdan manşet, çekirdek, besin üzere enflasyonun genel seyrinde izlenen geri çekilmeler bankanın gelecek dönemki faiz indirim sürecine tekrar başlaması ismine değerli referans olarak izah edilebilir. Maliye Bakanı Şimşek ve TCMB Lideri Karahan’ın özelikle yıl sonu enflasyonun iddia aralığı (%19-%29) içinde gerçekleşeceğine yönelik net bildirileri da bankanın gelecek periyoda ait enflasyona uyarlı faiz indirim adımlarının devam edeceği fikrini güçlendirmektedir. Bu açıdan Haziran’da yönlendirme, Temmuz’da ise aksiyona geçme psikolojisi ön senaryo olarak piyasa iştirakçilerinin stratejilerini beslemektedir. Ek olarak dünyada izlenen jeopolitik risklerle güç fiyatlarında izlenen yükselişlerin kalıcı mı & süreksiz mi olacağı husus başlığı, enflasyon hesaplamalarında mevcut kestirimler üzerinde baskı yaratacak mı konusunda da bankanın bundan sonraki bildirilerini daha fazla takip etmemizi sağlayacaktır.

Enflasyona başka bir başlık açacak olursak son periyotta sergilenen değişim sebebiyle yıl sonuna ait beklentiler makul bölgelerde şekillenmektedir. Maliye Bakanı Şimşek ve TCMB Lideri Karahan’ın özelikle yıl sonu enflasyonun varsayım aralığı (%19-%29) içinde gerçekleşeceğine yönelik net bildirileri bu süreçte dikkatle takip edilirken ForInvest Haberin faiz anketi içerisinde yer verdiği sonuçlara nazaran yıl sonu enflasyona yönelik medyan beklenti %30,60, GCM Yatırım olarak burada daha optimist enflasyon beklentisi olacağına yönelik fikrimiz ile %27,60 (strateji raporumuz güncellendi), istatistiki açıdan baktığımızda da son 10 yılın manşet tüfe sayılarının ortalamaları dikkate alınarak yıllık enflasyonun karşılığı %32,24, aylık bazda ortalama olarak %1,63 olarak devam etmesi durumunda da varsayım aralığının üst sonu %29 yıllık karşılık olarak hesaplanmaktadır. Bu açıdan gelecek devir izleyeceğimiz aylık enflasyon değişimleri, yıllık bazda gaye alanına ne kadar ulaşacak / yaklaşacak sorusunun yanıtı için hem iç hem de dış gelişmeleri bir bütün halde ele alarak incelemekle birlikte TCMB’nin de bu değişimlere uyarlı para siyaseti kararlarını şekillendireceği de göz arkası edilmemelidir.

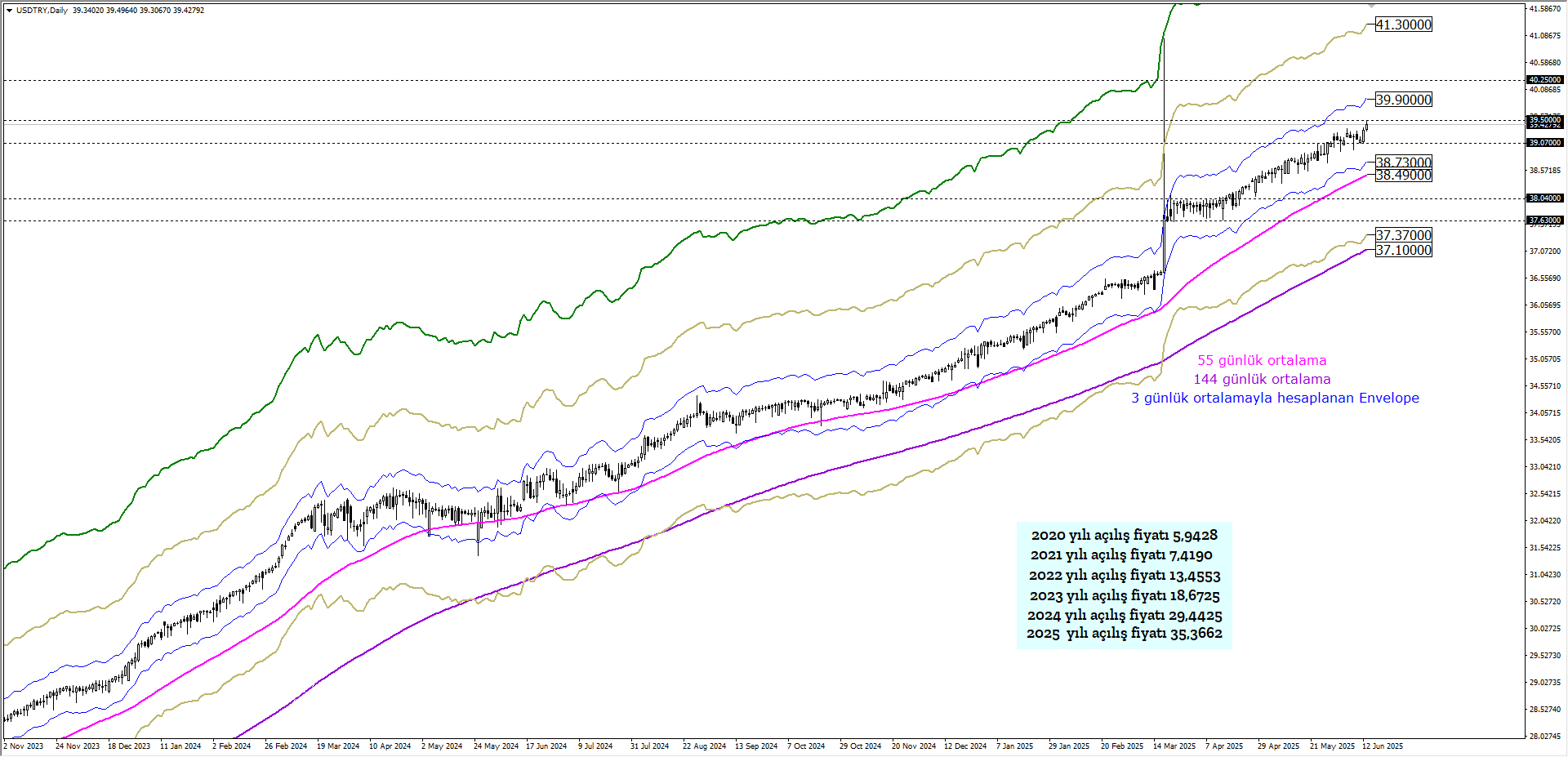

TCMB öncesinde Dolar TL cephesinde hareketler bebek adımları ile ilerlerken ana göstergelerimizin temsil ettiği 38,49 – 38,73 bölgesi üzerinde trend istikametli görünümünü sürdürmektedir. Yeni hafta dinamiklerinde 39,50 düzeyi referans olmakla birlikte trend içerisinde reaksiyon mi yoksa teorik 39,90 / ruhsal 40,00 düzeyine gerçek trend hareketi mi sorusunun karşılığı için takip edilebilir.

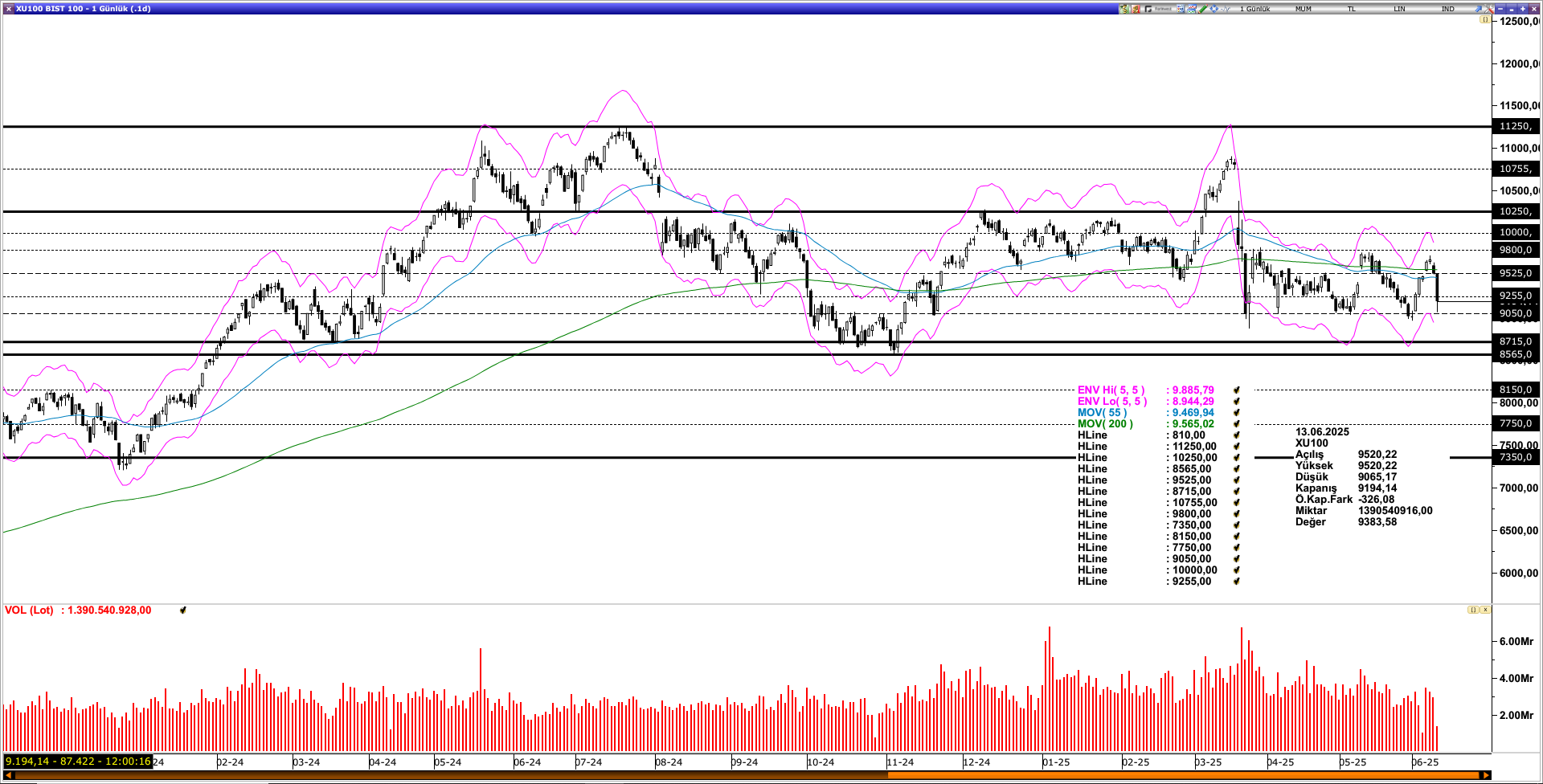

Borsa İstanbul 100 endeksi Bist100, 200 günlük ortalama üzerinde fiyatlama tepkisini jeopolitik risk temasına bağlı olarak devam ettiremedi ve yine 9050 – 9000 bölgesine yaklaştı. Endeksin uzun bir müddettir 8565 – 8715 bölgesini taban, 10250 düzeyini ise zirve noktası olarak kabul ettiği bir devirde bilhassa düşüşlerin 9000 ile hudutlu kalması, düşüşlerin çok istekli olmadığını görmemize imkan tanısa da optimistlik için dilek ettiğimiz bandın üst noktası kırılımını hem hikayesel hem de hacimsel olarak göremediğimiz için bant bölgeleri içerisindeki yatay formun sürmesi stratejisi devam etmektedir. Bu açıdan TCMB ile birlikte endeks 9000 – 9050 bölgesi üzerinde kalmayı başarabilecek mi hususu 8565 – 10250 bandı stratejisindeki tepki için kısa vadeli takip edilebilir. Ayrıyeten yine 10250 üzerinde tepkiler görebilmemiz için de alt bölgeden gerçekleşecek muhtemel dönüşe ek olarak 55 ve 200 günlük ortalamaların (9470 – 9565) üzerine çıkması gerektiği de unutulmamalıdır.

Borsa İstanbul’daki tüm gelişmelere ve TCMB kararlarına en hassas olan Bankacılık Endeksi XBANK ise 200 günlük ortalama üzerinde fiyatlama tepkisini jeopolitik risk temasına bağlı olarak devam ettiremedi. Sergilediği baskı süreksiz mi yoksa kalıcı mı konusunda kısa vadeli olarak 100 ve 200 günlük ortalamalar (13185 – 13265 bölgesi) ile Envelope göstergesi alt noktasına (12560) nazaran vereceği tepki dikkatle takip edilmekle birlikte endekse yönelik uzun vadeli projeksiyon olarak Nisan 2024’ten bu yana güçlü bir dayanak olarak kabul gören 11190 düzeyi üzerinde müspet seyrin korunduğu göz arkası edilmemelidir. Bu açıdan yaşanılacak muhtemel geri çekilmelerin TCMB faiz indirimi kıssası ve gelecek devirde muhtemel yabancı temasına bağlı beğenilen bir bölüm olmasından dolay avantajını koruduğunu söyleyebiliriz.

Kudret AYYILDIR

GCM Yatırım Araştırma Müdürü

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy idare şirketleri, mevduat kabul etmeyen bankalar ile müşteri ortasında imzalanacak yatırım danışmanlığı kontratı çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların şahsî görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, yalnızca burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

GCM Yatırım