FT: Petrol Fiyatlarındaki Sıçramalar Küresel Ekonomiyi Nasıl Etkiliyor? Tarih Ne Diyor?

Jeopolitik riskler yine gündemde: Bu sefer gerçek bir savaş tehdidiyle

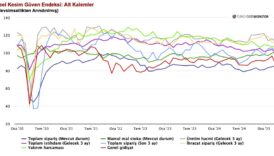

Son bir yıldır yatırımcı anketlerinin üst sıralarında yer alan “jeopolitik risk” sözü, birçok vakit ABD’nin gümrük vergisi siyasetleri üzere belgisiz adımlar için kullanılan şık bir tabirdi. Lakin artık bu belirsizlik yerini çok daha klasik bir riske, yani Ortadoğu’daki muhtemel uzun soluklu bir çatışmanın global petrol arzını tehdit etmesine bıraktı.

İsrail’in İran’ın nükleer tesislerine düzenlediği akınların akabinde Brent petrol fiyatları kısa müddette %12’ye kadar yükseldi. Hafta sonu ise çatışma, İran’ın başşehri Tahran’daki büyük bir petrol terminalinin gaye alınmasıyla tırmandı. İran günlük 3,3 milyon varil ham petrol üretiyor ve bunun 2 milyon varilini ihraç ediyor.

Kriz senaryosu: Hürmüz Boğazı kapatılır mı?

Uluslararası Enerji Ajansı, global petrol talebini 103,9 milyon varil/gün olarak iddia ediyor. Suudi Arabistan ve BAE’nin birlikte 3,5 milyon varilin üzerinde ek üretim kapasitesi olduğu biliniyor. Bu nedenle İran kaynaklı önemli bir arz kesintisinin dahi küresel seviyede yönetilebilir olduğu düşünülüyor.

Ancak yatırımcıların fiyatlara yansıttığı riskin temelinde, Tahran’ın Hürmüz Boğazı’nı tanker geçişine kapatması yahut komşu ülkelerin petrol tesislerine saldırması üzere daha geniş çaplı bir savaş senaryosu yatıyor.

ECB Araştırması: Şokların tesiri kısa vadeli

Avrupa Merkez Bankası’nın (ECB) 2023’te yayımladığı çalışmaya nazaran, jeopolitik şokların petrol piyasası ve iktisat üzerindeki tesiri ekseriyetle iki kanaldan ilerliyor:

-

Kısa vadede “risk kanalı” devreye giriyor. Yatırımcılar, muhtemel arz kesintileri ihtimalini fiyatladığı için vadeli petrol kontratlarının “taşıma primi” (convenience yield) artıyor, bu da fiyatları üst çekiyor.

-

Uzun vadede ise “ekonomik aktivite kanalı” öne çıkıyor. Artan belirsizlik, global yatırım ve tüketimi baskılayarak talebi düşürüyor. Bu da petrol fiyatlarını aşağı çekiyor.

Özetle, tarihi örnekler jeopolitik kaynaklı petrol fiyat artışlarının çoklukla kalıcı değil geçici olduğunu gösteriyor.

Tarihsel örnekler: 9/11, Ukrayna savaşı ve Körfez Krizi

ECB’nin tahliline nazaran:

-

11 Eylül 2001 taarruzlarından sonra Brent fiyatları %5 yükseldi, lakin 14 gün içinde %25 geriledi.

-

Rusya’nın 2022’de Ukrayna’ya saldırması sonrası Brent %30 artış gösterdi, ama sekiz hafta içinde eski düzeylerine döndü.

-

1990’da Irak’ın Kuveyt’i işgali ve 2022’de Ukrayna savaşı üzere örneklerde de pay senedi piyasaları kısa müddetli sarsılsa da, orta vadede toparlandı.

-

Ancak 1973 petrol ambargosu, hem ekonomiyi hem piyasaları kalıcı halde sarstı ve 12 ay sonunda global borsalar %40’a varan kayıplar yaşadı.

Fed Dallas çalışması: Bugünkü riskler resesyona yol açmaz

2025 başında Dallas Fed tarafından yayımlanan bir öteki çalışmada, petrol fiyatlarındaki oynaklığın resesyona yol açıp açamayacağı tahlil edildi. Modellemeye nazaran, 1973 yahut 1979’daki boyutta bir arz kesintisi riski dahi ekonomik çıktıyı yalnızca %0,12 azaltıyor. Bu da bugünkü jeopolitik risklerin, güç fiyatlarını kısa vadede yükseltse de ciddi bir global sakinlik yaratmayacağı manasına geliyor.

Finansal piyasalar ne diyor? IMF’den perspektif

IMF’nin son Global Finansal İstikrar Raporu’na nazaran, II. Dünya Savaşı’ndan bu yana jeopolitik krizler pay senetlerinde kısa vadeli düşüşler yaratsa da, kalıcı tesir nadiren görülüyor. 1990 Kuveyt işgali ve 2022 Ukrayna savaşı örneklerinde olduğu üzere, piyasalar birkaç ay sonra toparlandı.

Peki İsrail-İran savaşı farklı mı olur?

Cevap, savaşın mühleti ve yayılma derecesine bağlı. 1980’lerdeki “Tanker Savaşı” sırasında İran-Irak savaşında Hürmüz Boğazı’ndan geçen 200’den fazla petrol tankeri maksat alınmıştı. Lakin petrol fiyatları birinci sıçramanın akabinde istikrar kazanmıştı.

Bugünkü durumda da, İran dışında öteki üreticiler devreye girerse ve global arz önemli biçimde sekteye uğramazsa, fiyatlardaki yükselişin sonlu kalacağı düşünülüyor. Lakin direkt Suudi Arabistan, BAE yahut Irak üzere ülkelerin altyapılarının gaye alınması durumunda tablo değişebilir.

Atilla Yeşilada ve Güldem Atabay tarafından kaleme alınan özel raporlarımıza abone olmak ister misiniz? Raporlarımız kurumsal müşterilere yöneliktir. Abonelik fiyatlıdır. Şartları öğrenmek için bize e-mail atın: [email protected]