İŞ YATIRIM: Para Nereye Gidiyor?

Yerleşik Sermaye Hareketlerinde TL Tartısı Güçleniyor: Mevduat, Tahvil ve Fon Akımları Üzerinden Okuma

2025 yılı Mayıs ayının ortasına ait finansal data akışında, hem yabancı yatırımcı davranışı hem de yerleşik portföy tercihlerine dair değerli değişimler gözlemlenmektedir. TCMB rezervlerinde yaşanan toparlanma, TL vadeli mevduatlara yönelik güçlü talep ve tahvil alımlarının devamı, Türkiye finansal sisteminde liralaşmanın ve iç talep odaklı dengelenmenin sürdüğüne işaret etmektedir.

Yabancı Sermaye Girişleri Tahvil Üzerinden Güçleniyor

11–16 Mayıs haftasında yurt dışı yatırımcıların Türkiye tahvil piyasasına olan ilgisinde bariz bir artış gözlemlenmiştir. Tahvil tarafında toplam 3 milyar doları aşan girişin, yaklaşık 1,8 milyar dolarlık kısmı kesin alım olarak kaydedilmiştir. Bu düzey, uzun müddettir görülmeyen bir büyüklük olarak değerlendirilmekte, Mart ve Nisan ayındaki çıkışların büyük ölçüde geri alındığını göstermektedir. Birebir periyotta pay senedi tarafında da 250 milyon dolarlık giriş yaşanmıştır. Son beş haftadır pay senetlerine nizamlı yabancı ilgisinin sürdüğü, lakin bu girişlerin daha sonlu kaldığı bildirilmektedir.

Buna rağmen, Eurobond tarafında yabancı yatırımcıların istikrarlı çıkışı devam etmektedir. Mart ortasından bu yana Türkiye Eurobond durumlarında kademeli azalma gözlemlenmiştir. Özel bölüm tahvillerinde ise daha hudutlu hareketlerin yaşandığı, bu alanda da yüklü olarak çıkış istikametli bir eğilim olduğu tabir edilmektedir. Buna karşın, genel portföy dataları doğrultusunda yabancı yatırımcıların Türkiye’ye yönelik risk iştahında artış yaşandığı değerlendirilmiştir.

TL Vadeli Mevduata Yönelim Sürat Kazanıyor, Dolarizasyon Zayıflıyor

Yerleşik yatırımcıların portföy tercihlerinde Türk lirası lehine dönüşümün belirginleştiği görülmektedir. Kelam konusu hafta içerisinde TL vadeli mevduat hesaplarında 265 milyar TL’lik artış kaydedilmiştir. Bu artışın hem ferdî yatırımcılar hem de kurumsal şirketler tarafından desteklendiği belirtilmiştir. Gerçek bireylerin döviz biriktirme istikametinde eğilim göstermemesi, döviz mevduat hesaplarındaki artışın ise yalnızca hükmî bireyler kaynaklı ve euro cinsinden olması, dolarizasyon tasasını azaltıcı bir öge olarak değerlendirilmiştir.

Sistemdeki toplam mevduat dağılımı incelendiğinde, TL vadeli mevduat oranının bir puandan fazla artarak %58,8 düzeyine yükseldiği, döviz mevduat oranının ise %39,4’ten %38,4’e gerilediği kaydedilmiştir. Kur muhafazalı mevduatın (KKM) ise istikrarlı biçimde küçülerek %2,7’ye kadar gerilediği bildirilmiştir. Bu tablo, liralaşma stratejisinin güçlendiğini ve mevduat yapısında Türk lirası tartısının arttığını göstermektedir.

Tahvil ve Fon Tercihleri İstikrarlı Seyrediyor

Devlet iç borçlanma senedi (DİBS) tarafında yerleşik yatırımcılar ortasında hudutlu satışlar yaşanmakla birlikte, hane halkının tahvil alımlarını sürdürdüğü görülmektedir. Son haftada ferdi yatırımcıların yaklaşık 10 milyar TL kıymetinde tahvil alımı gerçekleştirdiği, şubat ortasından bu yana bu toplamın 110 milyar TL’ye ulaştığı belirtilmektedir. Özel bölüm tahvillerinde de yerleşiklerin alım taraflı hareketi artarken, Eurobond tarafında yerleşik yatırım fonları kaynaklı hudutlu girişler kaydedilmiştir.

Menkul değer yatırım fonlarında ise toplam 44 milyar TL’lik giriş yaşanmıştır. Bu girişin yaklaşık 21 milyar TL’si para piyasası fonlarına yönelmiş, 23 milyar TL’si ise döviz mevduat içeren özgür fonlara kaydedilmiştir. Pay senedi ve borçlanma aracı fonlarından ise sonlu çıkışlar gözlemlenmiştir. Bilhassa altın fonlarında dikkat alımlı bir çıkış kaydedilmiştir. Pay senedi fonlarında yaklaşık 400 milyon TL’lik net çıkış yaşandığı belirtilmiştir.

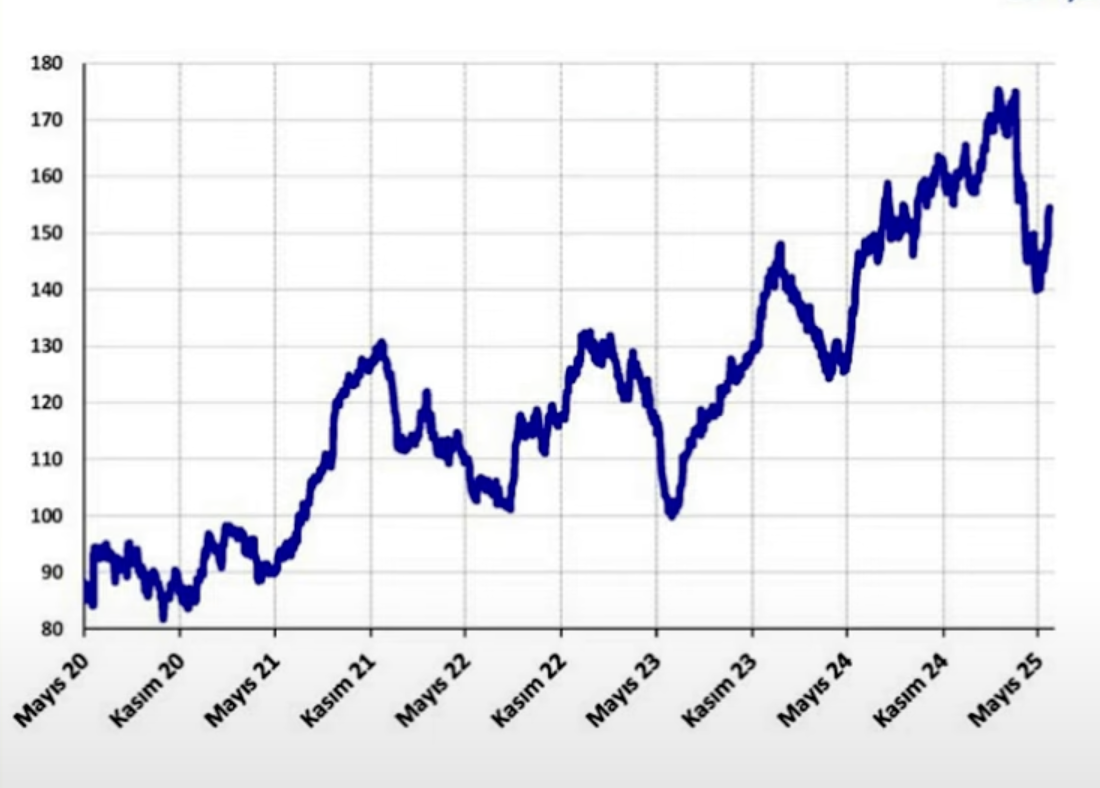

Rezervlerde Güçlü Toparlanma ve Harcama Eğilimlerinde Sektörel Ayrışmalar

TCMB rezervlerinde 19 Mart’tan bu yana yaşanan kaybın kıymetli ölçüde geri alındığı görülmektedir. 28 Nisan prestijiyle taban düzeye ulaşan brüt rezervlerin son günlerde süratle toparlandığı ve yaklaşık 155 milyar dolara ulaştığı tabir edilmektedir. Swap ve altın tesirlerinden arındırılmış kayıplar dikkate alındığında, net rezervlerin yaklaşık 42 milyar dolar düzeyine yükseldiği hesaplanmaktadır. Swap hariç net rezervlerin 22 milyar dolar civarında olduğu, günlük 1–2 milyar dolar artışın sürdürülebildiği bildirilmektedir.

Kartlı harcamalar cephesinde ise yıllık bazda %47 oranında bir artış kaydedilmiştir. Tüketici harcamalarında bilhassa eğitim, sıhhat ve ferdî emeklilik üzere fiyat ataleti yüksek kalemlerin olumlu ayrıştığı gözlemlenmiştir. Buna rağmen, elektrikli ve elektronik eşya harcamalarında besbelli zayıflama sürmektedir. Bu durumun yüksek faiz ortamı nedeniyle ertelenen güçlü tüketim eğilimiyle kontaklı olduğu düşünülmektedir. Sigorta ve havayolu dallarında de zayıf büyüme oranları dikkat çekmiştir. Giysi, telekomünikasyon ve mobilya harcamalarında ise sonlu toparlanmalar kaydedilmiştir.

Sonuç olarak, Mayıs ortası prestijiyle hem makroekonomik göstergeler hem mikro seviyede yatırımcı davranışları, Türkiye iktisadında TL’ye olan yönelimin güçlendiğini ve rezerv tarafında olumlu ayrışmanın sürdüğünü göstermektedir. Harcama eğilimleri ve fon tercihlerinde yaşanan ayrışmalar, tüketici davranışlarının faiz rejimi ve risk algısı ekseninde tekrar şekillendiğine işaret etmektedir.